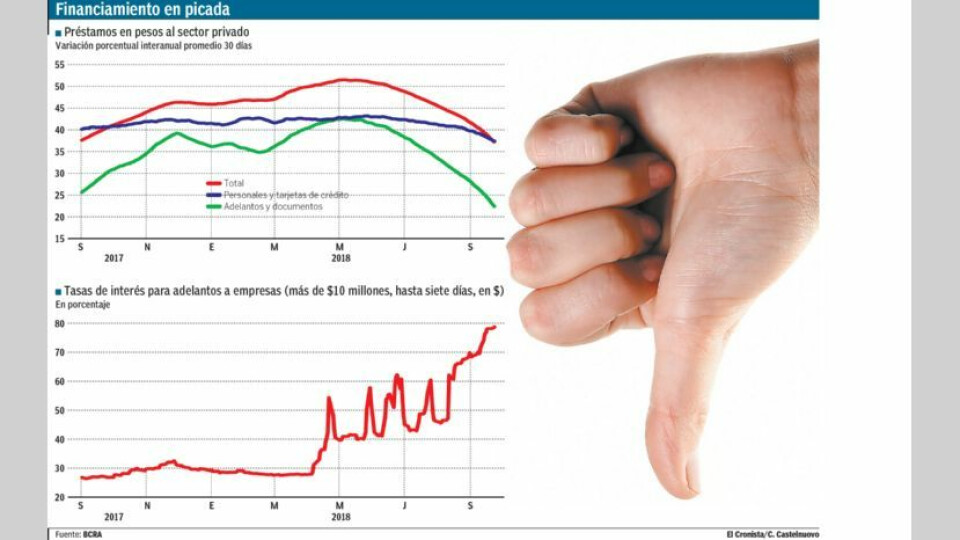

La tasa de adelantos en cuenta corriente está cerca del 80% y sus consecuencias se sienten en el financiamiento de las empresas. Mientras que en mayo los adelantos y documentos crecían a un ritmo promedio de 40%, hoy ese crecimiento está por debajo del 25%.

Según el último dato disponible en las estadísticas del Banco Central (BCRA), al 10 de octubre, los adelantos en pesos totalizaban $ 170.066 millones, mientras que 30 días antes alcanzaban los $ 176.132 millones. Esto representa un retroceso de 3,4%. Solamente en octubre, la caída acumulada es de 0,8%. Pese al mal dato de los últimos meses, en lo que va de 2018 los adelantos anotan un crecimiento de 42,1%.

La explicación principal de la caída en el financiamiento de las empresas a través de adelantos pasa por el alto costo, que se disparó junto con la escalada de la tasa de referencia, que pasó de 27% a 72% desde que estalló la corrida cambiaria, en abril pasado. La tasa promedio de adelantos en cuenta corriente a 7 días por más de $ 10 millones, llegó a 78,79% el viernes, según el relevamiento del BCRA. En el circuito informal, en tanto, la tasa supera el 100%.

Las más afectadas con este esquema son las empresas más chicas, que ya están enfrentando problemas financieros. "Esta tasa es muy difícil de pagar para las pymes y por lo tanto no están accediendo al crédito bancario. Además, se alteró la cadena de pagos porque se alargaron mucho los plazos. En ese contexto, algunas pymes priorizan el pago de salarios y se atrasan en el de impuestos para luego entrar en planes de facilidades que ofrecen tasas menores", dijo Pedro Cascales, vocero de CAME.

La entidad ofrecerá hoy entre $ 100.000 y $ 150.000 millones de esos títulos para ser suscriptas por participantes no bancarios, ante un vencimiento estimado en $ 231.000 millones.

Más allá de los adelantos, el otro instrumento que las pymes utilizan para financiarse son los cheques. Con ellos no solo realizan pagos sino que los descuentan para hacerse de liquidez. De acuerdo con el BCRA, el saldo de documentos en pesos al 10 de octubre era de $ 267.302 millones, mientras que 30 días antes totalizaba $ 275.240 millones. Esto significa una baja de 2,9%. En lo que va de octubre, en tanto, el saldo de documentos anota una caída de 2,3%. El resultado negativo se profundiza al analizar el acumulado de 2018, que muestra un retroceso de 7,5%.

Otra arista de este tema pasa por la cantidad de cheques no cobrados. "Cuando hablamos con las cámaras o las empresas, nos cuentan que hay más rechazos", confió Cascales. Si bien los últimos datos disponibles llegan a agosto, ya muestran una tendencia negativa. De acuerdo con un informe de IERAL, los montos de cheques rechazados no cobrados crecieron 68% año contra año en el período enero-agosto de 2018.

Aunque IERAL aclaró que "gran parte del incremento interanual verificado en el acumulado enero-agosto obedece a los resultados de abril y junio, momentos signados por la convulsión financiera y cambiaria local" también sostuvo que "se verifica una merma importante en el ritmo de expansión de los montos compensados (en línea con el deterioro en el nivel de actividad económica)". En ese sentido, el reporte señaló que la cantidad de cheques compensados por el sistema pasó de crecer al 25% promedio año contra año entre mayo y julio, a 18% en agosto.

Desde CAME, Cascales propuso que el Gobierno tome cartas en el asunto: "Pedimos que el Estado implemente algún sistema de emergencia. Hace un tiempo que el BCRA viene subiendo los encajes y ahora les permitió a los bancos integrarlos con instrumentos remunerados, como letras. Nosotros queremos que parte de esa rentabilidad se utilice para bajar las tasas de las pymes para que no sumen problemas económicos a las dificultades financieras que ya tienen".

Tu opinión enriquece este artículo: